【专家观点】袁吉伟:ESG银行理财现状、特点及趋势

中央金融工作会议要求金融机构服务实体经济,重点做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。顺应监管导向,近年来,ESG银行理财发展较快,日渐成为银行理财机构差异化发展的重要突破口。未来,银行理财机构需要继续深入落实中央金融工作会议要求,提升专业能力,创新ESG主题理财产品服务,满足客户投资需求。

一、ESG银行理财面临的发展机遇

一是可持续发展的资金需求旺盛。全球气候变化引发的高温、干旱等极端天气日渐增多,全球加快推动降碳减排。2023年,《联合国气候变化框架公约》第二十八次缔约方大会要求各国逐步减少对化石能源的依赖和消费。根据全球气候政策倡议组织估算,2030年之前全球气候投融资需求每年达到9万亿美元,到2050年,我国面向碳中和的直接投资至少达到140万亿元。全球可持续发展的投融资需求也较高,联合国贸发会议预测,到2030年,实现联合国2030年可持续发展目标需每年支出超5万亿美元。为了实现可持续发展和双碳战略,相关资金需求仍较旺盛,ESG银行理财可以积极参与其中,聚拢更多社会闲置资金,投向低碳、循环经济、社会基础设施等领域。

二是ESG债券供给增多且更加丰富。企业、金融机构等各类主体积极参与绿色低碳发展,通过债券市场募集资金,ESG债券供给明显增大,而且品种更加丰富。根据气候债券倡议组织统计,截至2023年9月末,全球绿色债券发行规模达到4229.7亿美元;2023年,我国共发行绿色债券708只,发行规模为8513亿元,排名全球前列。此外,社会责任项目债券、可持续发展债券、可持续发展挂钩债券、气候债券、蓝色债券等ESG债券蓬勃发展,满足不同可持续发展领域的资金需求,ESG债券市场供给持续增多,为ESG银行理财提供更多元的可投资资产。

三是投资者需求日渐上升。虽然美国等个别国家地区出现了反ESG情绪,但是全球主要国家地区仍然积极拥抱和践行ESG理念。从机构投资者来看,根据资本集团调研数据,全球机构投资者仍然继续加大ESG投资力度,90%以上的受访机构会已将ESG融入投资决策中,26%的受访机构将ESG作为投资决策的核心要素。从个人投资者来看,根据数字100的调研数据,84%愿意通过投资绿色金融产品的方式,为社会或环境的积极变化做出自身贡献。因此,市场需求持续上升,将为ESG银行理财增添发展动力。

四是银行理财机构差异化发展的重要方向。我国已有32家银行理财机构,各个银行理财机构主要以固收类理财为核心,诸如现金管理类产品、定开型理财产品等,占比超过95%。这造成银行理财产品同质化程度较高,市场竞争较为激烈,产品收益率、客户渠道是目前最核心的竞争手段。紧抓我国绿色发展机遇发展ESG银行理财,不仅能够有效管理可持续性风险,也可以为客户提供更加优质的产品服务,形成差异化的产品定位和比较优势,塑造更加鲜明的市场品牌,进一步增强核心竞争力。

二、ESG银行理财发展现状及特点

(一)ESG银行理财总体情况

银行理财机构逐步注重发展ESG投资,华夏理财、恒丰理财两家银行理财机构签署责任投资倡议,将ESG投资融入发展战略。银行理财机构注重加强ESG投资能力建设,根据《2023年中国资管行业ESG投资发展研究报告》,11%的受访机构建立了独立的ESG团队或部门,21%的受访机构配备了专职的ESG研究或投资人员。具体来看,部分银行理财机构已设立专门的ESG部门,基于债券、股票、基金等不同资产类别,结合投前研究、投中监测、投后管理等环节,推动将ESG融入到整个投资框架中;有些银行理财机构开发ESG评价体系,开发债券发行人、上市公司的ESG评价体系,原则上在投前每一个标的公司都需要进行ESG评价,投后也会与重点企业持续沟通,以提升其ESG表现;还有银行理财机构参与行业ESG信息披露等方面标准的制定。而对于中外合资的银行理财机构,其外资股东在ESG投资方面的专业水平较高,有利于学习海外优秀经验,更快地建立ESG投资管理体系和能力。

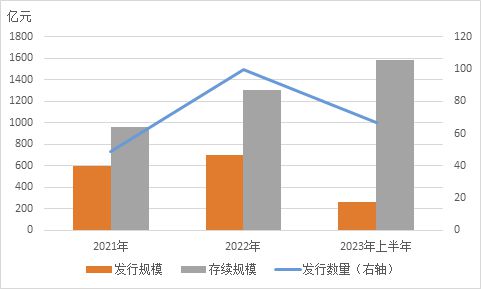

自2018年,我国银行理财机构开始发行ESG主题理财产品,逐步形成一定规模。从发行情况来看,根据中国理财网披露数据,2019年至2023年上半年,我国发行ESG银行理财产品数量分别为13只、44只、73只、138只和67只,2021年和2022年新发行规模均超过600亿元,2023年上半年合计募集资金超260亿元,比较来看,2023年ESG主题理财产品发行数量和规模略有放缓。从存续情况来看,截至2023年6月末, ESG主题理财产品存续规模达1586 亿元,同比增长 51.29%。

图1:我国ESG银行理财规模情况

资料来源:中国理财网

从发行机构来看,农银理财、华夏理财、兴业理财、青银理财ESG理财产品发行数量靠前,合计占比超过64%。具体到各年份看,2019年至2021年,华夏理财ESG主题理财发行数量占据市场领先地位,其他银行理财机构开始探索发行该类产品;2022年,农银理财和兴银理财后发赶超,取代了华夏理财的市场地位;2023年,更多银行理财机构探索发行ESG理财产品,市场参与主体更加多元化。各银行理财机构ESG投资,建立系列化、品牌化产品体系,诸如农银理财发行的农银同心、农银匠心系列、农银安心系列;兴银理财发布的ESG悦动系列、ESG兴动系列;华夏理财发行的龙盈系列等。

(二)ESG银行理财的特点

从理财产品类型来看,主要以固定收益类ESG理财产品为主,数量最多,存续数量占比为75%;混合类ESG理财存续数量占比为24%,位居次位;权益类ESG理财产品相对较少,占比仅为1%。从规模来看,截止2023年6月末,固定收益类ESG主题理财产品占比为73.6%,混合类ESG主题理财产品占比为26.3%,其他类别ESG理财产品占比为0.1%,基本与ESG理财产品数量结构一致。总体来看,ESG理财产品类型与整体理财产品类型比较相似,均以固定收益类产品为主,权益类产品占比非常低。从产品发行主体来看,固定收益类ESG理财产中,农银理财、华夏理财、中银理财位居前三位,合计占比为54.9%;混合类ESG理财产品2020年华夏理财发行数量较多,2021年以来农银理财占据主导。

从ESG理财产品风险等级看,中低风险ESG理财产品数量最多,占比为64.36%;中等风险理财产品数量占比为34.91%,低风险和中高风险ESG理财产品数量均较少。这与ESG理财产品均为固收类产品相呼应,反映了ESG理财偏向稳健的现实状况。

从产品运作方式来看,现存的ESG银行理财运作方式主要以封闭式运作为主,占比为53%,以12-24个月为主,个别ESG理财产品期限超过24个月;定期开放ESG理财产品占比47%,其中有23只产品可以做到每日申赎,而剩余39%的ESG理产品为定期开放申赎。

从产品ESG策略来看,ESG理财产品采用了负面筛选策略、正面筛选策略等投资方式,主要剔除在可持续发展责任、社会责任、法律责任等方面表现较差的企业,优选绿色产业、绿色债券或者ESG公募基金等资产,构建ESG债券指数、股票指数,不断丰富ESG理财产品策略。

从产品收益率情况来看,从固收类ESG理财产品来看,业绩比较基准均值为4.13%,从各发行年度来看,平均业绩比较基准有逐步下行态势,2020年业绩比较基准均值为4.2%,2021年均值为4.16%,2022年均值为4.13%,2023年均值为3.98%。各银行业绩基准差距较大,以2023年发行的产品,同期限的ESG理财业绩基准最大相差90BP。从混合类ESG理财产品来看,业绩基准均值为4.74%,要高于固定收益类ESG理财产品,主要在于其风险要更高,风险等级一般为中等风险,2023年已下降至4.29%。我国经济面临下行压力,政策利率逐步下行,带动了理财产品业绩比较基准的下行,这种下行趋势可能还将持续下去。

三、ESG银行理财面临的问题

一是ESG理财市场发展仍处于起步阶段。我国ESG理财市场发展时间短,银行理财机构参与责任投资倡议等国内外ESG组织的数量还较少,市场正处于起步阶段。从供给端来看,截至2023年6月末,银行理财存续规模为25.34万亿元,ESG主题理财规模仅占0.6%;在总体规模与公募基金相当的情况下,ESG公募基金规模已达到5396亿元,是ESG理财产品规模的3.4倍,差距较大。从需求端来看,根据数据100调研数据,仅有29%的受访者对绿色金融较为了解,了解很少和不了解的受访者占比达到26%。这说明投资者教育还不够充分,投资者对于ESG理财产品的认知还不高,市场需求有待进一步激发。

二是银行理财机构ESG专业能力不足。银行理财机构起步时间短,正处于资管新规后转型发展的关键时期,需要在投研、产品创新、系统建设、人才队伍建设等方面投入大量资源。ESG还不是银行理财机构的核心战略,导致其重视程度下降,所进行的相关资源投入也有限,ESG专业能力还不突出。这主要表现在ESG投资理念还不成熟,ESG投资政策、流程并不完善;专业人员配置还不充分,ESG研究能力还有待加强;ESG数据库建设处于起步阶段,ESG风险评价和机会捕捉能力还有待增强;ESG信息披露较少,缺乏透明性。

三是ESG主题理财存在洗绿问题。洗绿问题主要是指对外宣传的内容与实际行动不一致,或者根本南辕北辙,在ESG投资管理兴起的当下,部分金融机构为了加强市场营销,也跟风进行ESG宣传,这就容易出现洗绿问题,根据资本集团的调研数据,全球金融机构洗绿担忧的比例超过52%,其中欧洲最高,达到56%;北美增长最高快,由2021年的36%上升至2022年的49%。从我国来看,ESG银行理财产品发展规模较快,大部分银行理财机构ESG专业能力不足,加之监管政策不完善,也容易出现洗绿问题。从市场上ESG理财产品信息披露来看,部分ESG理财产品未披露任何ESG相关信息,部分仅披露落实ESG理念,少部分ESG理财产品会披露投资策略,但是其资产组合无法充分反映其投资理念。整体来看,我国ESG理财产品运作透明度较低,部分产品没有很好的融合ESG理念,存在很大的洗绿风险,这将影响投资者信心和参与投资意愿。

四是ESG理财产品同质化程度高。我国已发行的ESG理财产品主要以固收类产品为主,而且各类产品所使用的策略较单一,主要以负面筛选和正面筛选为主,策略应用相对简单,未能很好地应用影响力投资、参与和沟通等更具影响力的策略方法。总体来看,各类产品相似程度较高,缺乏差异性。ESG理财产品在应对气候变化、生物多样性等方面的创新仍不足,也缺乏聚焦社会领域的产品创新。

四、我国ESG银行理财发展趋势

随着绿色发展理念的深入人心,未来ESG理财市场发展空间巨大,相关主题产品规模有望在整体理财产品中的占比达到20%以上。因此,监管部门和银行理财机构应该高度重视ESG理财产品的发展,要从完善监管政策、提升能力、强化产品社会和环境影响、提高投资者教育、完善市场基础设施等方面入手,进一步构建ESG理财生态体系,推动ESG理财更快速地发展,为中国式现代化发展以及建设金融强国做出更大贡献。

一是完善ESG银行理财监管政策。考虑洗绿风险日渐凸显,全球各国都在加强ESG投资的监管,美国、日本、欧盟等国家地区加快规范ESG基金命名,要求基金命名与投资策略、投资组合等保持一致;提升ESG投资信息披露要求,促进投资运作更加透明化,便利投资者决策。我国ESG理财监管政策尚处于空白,需要逐步构建相应的监管政策体系。一方面,需要加强ESG理财产品的信息披露,银行理财机构需要披露自身的ESG投资政策等信息,同时要披露ESG理财产品的投资目标、投资政策、投资策略、投资绩效评价等信息,方便投资者比较不同的ESG理财产品,更好地进行投资决策。另一方面,规范ESG理财命名,投资策略、投资组合等产品要素要与命名保持严格一致,避免张冠李戴或者鱼龙混杂。总体而言,逐步规范ESG理财机构行为,促进ESG投资更加可持续稳健发展。

二是强化银行理财机构ESG专业能力。银行理财机构开展ESG投资时间短,专业能力还不强,仍需要持续完善ESG理财产品管理体系。第一,完善ESG理财政策,制定包括ESG投资政策、尽责管理政策、投票政策等,提升ESG投资管理专业性。第二,明确ESG理财管理职责分配,董事会、高管层负责ESG理财的发展战略和领导,各个部门以及投资经理明确自身职责范畴,具体落实ESG投资要求。第三,加强资源投入,银行理财机构应加强ESG数据资源投入,整合形成ESG数据、与气候相关的数据等数据库,为ESG评价、策略创新等提供基础支持;加大专业人员配置,配备更多专业人员,建立参与沟通、投票等方面的专业团队;完善ESG评价工具和体系,建立气候压力测试、生物多样性影响分析模型等工具方法,增强ESG投资的科学性。第四,构建ESG投资策略和产品体系,建立特色产品服务,满足客户参与可持续发展的需求。

三是提升ESG理财产品创新。一方面,丰富ESG投资策略,特别是加强主题投资策略、影响力投资层和积极所有权策略的应用,增强对被投资企业或者发行人的影响,帮助改善其ESG表现,提高中长期投资回报。另一方面,针对应对气候变化、全球可持续发展目标等全球性战略,创新有针对性的ESG理财产品,诸如发展与《巴黎协议》控温目标一致的减碳投资策略;支持社会责任项目发展,发行专门投资社会责任项目债券的理财产品。

四是完善ESG理财的基础设施。我国政府有必要进一步完善ESG信息披露机制,特别是强制部分央企、大型上市企业以及金融机构披露ESG信息或者气候相关财务信息,夯实ESG投资基础;大力发展ESG评级、服务以及研究机构,为理财机构完善投资策略提供专业化支持;开展专业培训,帮助银行理财机构提升专业能力,解决人才不足的短板。

五是加强投资者教育。我国居民对于ESG投资了解还较少,有必要加强此方面的投资教育行动。其一,通过短视频、漫画等多种形式,宣传ESG投资知识,增强居民参与ESG理财投资的意愿。其二,建立专门ESG投资公益网站,辅助居民更便利地查阅或者阅读相关知识。其三,探索在高校建立ESG专业课程,培养更多专业化人才。最后,建立ESG交流平台,聚合监管部门、金融机构以及学者,定期进行信息交流和沟通,更好的分享行业最佳实践,共同合作解决ESG投资面临的重大挑战或者技术性难题。

本文源自:金融界

作者:袁吉伟