去年这些网络诈骗“新坑”你踩过没?(去年银行理财出现大规模本金亏损,导致信誉下滑,现在“恶果”来了,银行搬起石头砸自己的脚。银行理财去年一年就是“明抢”!买...)

岁末年初,网络诈骗进入集中多发期。近日,警民联动的网络诈骗信息举报平台猎网发布《2017年网络诈骗趋势研究报告》,报告显示,2017网络诈骗人均损失超1.4万元,而广东、山东、江苏三省被骗举报量排在前三。报告中还列举了诸多新型网骗典型案例,快来看看网上有哪些新坑被发现?你曾经踩过没?

扬子晚报全媒体记者 徐晓风

金融理财诈骗人均损失超5万

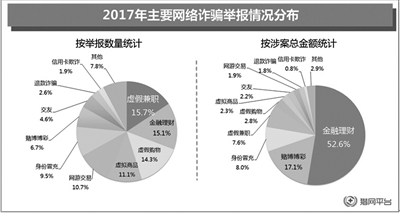

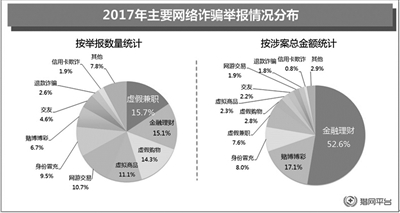

从2017年猎网平台收到举报的诈骗案情来看,在24260例网络诈骗案件中,虚假兼职诈骗共计3804例,成为举报数量最多的类型,其次则是金融理财、虚假购物、虚拟商品、网游交易。

不过在众多诈骗类型中,金融理财类诈骗对人们的财产安全威胁最为严重,《报告》表明,金融理财类诈骗举报总金额最高,达1.8亿元,占比52.6%,人均损失同样最高,达到了50168.2元,其次为赌博博彩、身份冒充类诈骗。

男性受骗者更多,女性财产损失更大

数据统计显示,广东(13.1%)、山东(6.8%)、江苏(5.7%)、河南(5.6%)、四川(5.1%)、浙江(5.0%)等省级行政区的被骗用户最多;若按照城市进行划分,北京是举报数量最多的城市,共计879起,其次为深圳广州、上海、成都和重庆等地。

从性别特征来看,男性受害者占总体七成,女性仅占三成,男性受害者要比女性更容易上当受骗,然而从人均损失来看,男性为13175元,女性则较高,为17944元,由此可见女性受害者一旦受骗,更容易受到严重的财产损失。

从被骗网民的年龄上看,90后网络诈骗受害者占总数的43.1%,其次是80后占比为31.6%,而值得注意的是,随着00后年龄的不断增长,其遭遇的网络诈骗也在不断增加,社会经验少、自我保护意识弱的00后逐渐成为骗子们的行骗目标。

诈骗手段翻新,二维码付款“劫财有道”

典型案例

A

网购退款数倍赔你?

糊涂小额贷17000元泡汤

典型案例>>

赵先生接到网店客服电话,称其购买的衣服因为指标严重超出,电商平台介入调查,需要退款给用户。赵先生表示没有收到退款后,“客服”说可能是因为赵先生的第三方支付平台信用不够,不能自动退款,该店铺会转给赵先生17000元保证金,以提高信用额度,等额度提升后,需要赵先生将保证金退还给店铺。赵先生按照“客服”要求操作后,账户上多了17000元,之后,赵先生扫描了“客服”发送的二维码,将17000元转账给了“客服”。之后,赵先生发现,自己并没有将17000元转账给“客服”,而是转到了点券充值平台,其账户上的17000元,也不是店铺给转的保证金,而是赵先生在第三方支付平台的小额贷款。

专家解读>>

这类骗局最大的特点就是利用受害者不了解最新的互联网贷款业务(只要经过平台设置的身份验证,即可在几分钟内将小额款项打入借款人指定的账号)而透支未来的钱财诈骗。

防骗提示>>

所有来电:“您好,您是×女士/先生么?您在我们的网店购买了××”,这种多是骗术,如有疑问,可挂断电话后,联系官方电话核实。正规电商网站都没有所谓的异常处理流程或退款流程,还有类似卡单、掉单等词语也都是诈骗专用术语。退款仅需在订单界面点击退款来办理;切记别因“我没钱,不怕骗”的心理,被骗子利用。

B

退改签机票收不到款?

跟骗子“亲密付”被吸金

典型案例>>

前不久狄先生收到短信航班故障取消,需速电客服还能获300元延误补偿。狄先生信以为真拨通了客服电话。虚假的客服告知让狄先生使用第三方支付办理退款业务,先是给了一个企业账号,但狄先生不能进行收款。于是对方让狄先生添加了骗子的账号,开通亲密付功能,结果刚开通就产生了100.10元和500.50元两扣款,狄先生立刻报警。

专家解读>>

由于ATM机到账有24小时的限制,骗子把转账过程换到了第三方支付平台。并且使用了用户不常使用的亲密付功能。亲密付功能是类似于银行的附属卡功能,有人为亲人、密友开通此功能后,对方在网购消费时,直接从开通者账户中支付,而且不需要开通者确认。

防骗提示>>

收到类似“航班取消、航班变动、机票退签改签”等内容的短信时,应通过航空公司客服电话、机场客服电话等多方渠道核实,对于自己陌生的业务,不要轻易开通,尤其是涉及到支付相关业务。

C

高仿微博“好友”国外求助,

托运垫付近万才觉上当

典型案例>>

2017年7月初,小林收到微博“好友”私信,称自己在国外机场转机,找他帮忙办货物托运。对方的介绍、头像与朋友一样,以国外手机信号不好为由,让小林帮助联系货运代理的张经理,张经理却先让小林缴纳托运费,与“好友”微博沟通后小林就给货运代理公司的银行账户转去6920元。不料“好友”又说还有两只狗要托运,还要支付4800元,小林这才意识到上当,赶紧报警。

专家解读>>

此前假冒好友诈骗都是以QQ、微信等社交软件盗号诈骗为主。而微博高仿号诈骗由于少见,大家警惕性不高,也很难辨别。骗子首先潜伏到受害者微博中观察人员关系及聊天内容,然后通过更改头像、昵称创建高仿号,假冒受害者微博好友,且通常冒充的用户都是在国外,并以目前只能微博联系为借口,防止身份核对。

防骗提示>>

目前网络应用发达,不存在只能上一种社交工具,而其他都用不了的情况,遇到转账需求,请通过其他渠道进行核实。尽量采取实时通话的形式了解好友身份。

■相关新闻

升级游戏装备被骗

找“网警”维权 又被骗5万

扬子晚报讯(通讯员 苏宫新 记者 于英杰)最近,张先生为了升级游戏装备,在网上买软件,结果被骗13000多元。更离奇的是,为了维权,张先生在网上找了个“网警”,结果又被骗48000多元。2月1日,江苏省反通讯网络诈骗(以下简称“省反诈骗中心”)提醒市民,警方办案不会网上受理,想报警打“110”。

今年1月初,淮安市民张先生在家中通过手机搜索,找到一个游戏辅助软件准备购买。通过微信联系,张先生给“软件开发商”转了700元,安装了软件。然而,之后他发现没办法使用。于是再次和对方联系。之后,对方以开通需要连接网络费、授权费、技术费、信号加强费等理由,不断向张先生索要钱财。

前前后后花了13000多元后,张先生发现还是不能用,再和对方联系时,却发现已被对方拉黑。意识到被骗后,张先生不甘心,又通过网络搜索,找到了“网络警察”维权。和对方通过QQ联系上后,对方称要对张先生反映的情况做证据固定,让其将相关证据发过去。于是,张先生将自己和“软件开发商”的聊天记录发了过去。

第二天,“网络警察”便通过QQ联系张先生,称其被骗的钱已经被成功拦截,并让其和“魏警官”联系。张先生和“魏警官”通过QQ联系,“魏警官”称,要领回被骗的钱,需要张先生把自己所有的钱都存入支付宝账户中,然后发数字口令红包,并按照对方提示将口令截图发给对方。张先生对于支付宝的操作并不了解,于是按照“魏警官”的提示进行操作。最后,张先生一共发了48000多元的数字口令红包,直到其支付宝余额接近零。

等了一天后,张先生发现钱并未回到支付宝,而他的那些口令红包,则已经被人领走。这时,他再联系“魏警官”,对方已经联系不上了。张先生这才意识到自己再次被骗,于是前往派出所报案。

特别提醒

警方办案不会网上受理

省反诈骗中心提醒市民,玩游戏时确实需要购买装备的,尽量去官方网站购买,不要相信一些游戏界面里玩家发布的低价信息,谨防上当受骗。同时,警察办案不会通过网上直接受理,更不可能让受害人通过支付宝、“安全账户”等渠道领取被骗款。遭遇诈骗后想报警维权,应直接拨打“110”。

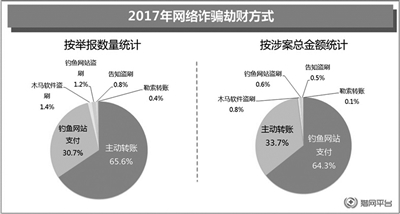

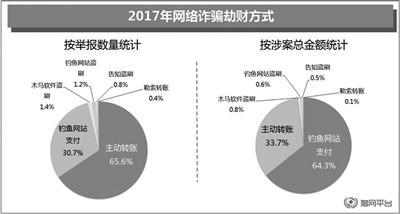

2017年网络诈骗劫财方式

2017年主要网络诈骗举报情况分布

二维码、付款码等方式在方便人们生活的同时,也为骗子提供了更多的行骗机会。在用户举报中,有65.6%的受害者是通过银行转账、第三方支付、扫二维码支付等方式主动给不法分子转账,此外,在2017年的新型手机勒索软件中,也出现了二维码付款的方式。

除了二维码外,当前网络诈骗趋势还呈现出高科技化、复杂化的特点,配合退款变贷款诈骗、钓鱼网站不断升级、身份冒充手段高明、虚假购物优惠诱惑等诈骗方式,给网民们生活带来了严重困扰。

来源:雪球App,作者: 公瑾推土机,(https://xueqiu.com/6408058465/241925852)

去年银行理财出现大规模本金亏损,导致信誉下滑,现在“恶果”来了,银行搬起石头砸自己的脚。银行理财去年一年就是“明抢”!

买的时候承诺理财用户就收益3.5%~4%,最后到期结算少部分结算赶不上银行活期利息,大部分人都亏损理财的本金。

现在老百姓是真不敢买了,

一朝被蛇咬 ,十年怕草绳。

银行因为一时的贪婪 ,失去理财用户信任,

人民不敢去买理财,把钱存银行,银行存款暴涨,最终反噬自己。

$三一重工(SH600031)$

$贵州茅台(SH600519)$

$浪潮信息(SZ000977)$

2月17日,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2022年)》。报告显示,截至2022年底,银行理财市场存续规模27.65万亿元,较年初下降4.66%;全年累计新发理财产品2.94万只,募集资金89.62万亿元;去年理财产品累计为投资者创造收益8800亿元,2022年各月度,理财产品平均收益率为2.09%。

去年新发理财产品2.94万只

净值型规模占比超95%

报告显示,2022年,全国共有260家银行机构和29家理财公司累计新发理财产品2.94万只,累计募集资金89.62万亿元。截至2022年底,全国共有278家银行机构和29家理财公司有存续的理财产品,共存续产品3.47万只,较年初下降4.41%;存续规模27.65万亿元,较年初下降4.66%。

分机构类型来看,截至2022年底,理财公司存续产品数量和金额均最多,存续产品只数1.39万只,存续规模22.24万亿元,较年初增长29.36%,占全市场的比例达到80.44%。其次,城商行存续规模2.45万亿元,占全市场的比例为8.85%。

理财产品净值化转型成效显著,截至2022年底,净值型理财产品存续规模26.40万亿元,占比为95.47%,较去年同期增加2.52个百分点。

产品结构优化调整。2022年,新发封闭式理财产品期限较长,加权平均期限在339至581天之间,为市场提供了长期稳定的资金来源。2022年12月份全市场新发封闭式产品加权平均期限为498天,较年初增加3.53%。其中,1年以上的封闭式产品存续规模占比有所上升,截至2022年底占全部封闭式产品的比例为72.60%,较去年同期增加9.64个百分点。

截至2022年底,公募理财产品占据绝对主力,存续规模26.38万亿元,占全部理财产品存续规模的95.41%,占比较去年同期减少0.59个百分点;私募理财产品存续规模1.27万亿元,占全部理财产品存续规模的4.59%。其中,银行机构公募理财产品占比略高于理财公司,约高出3个百分点。

固收类产品占比达94.5%

二级及以下风险产品占88.73%

截至2022年底,固定收益类产品存续规模为26.13万亿元,占全部理财产品存续规模的比例达94.50%,较去年同期增加2.16个百分点;混合类产品存续规模为1.41万亿元,占比为5.10%,较去年同期减少2.28个百分点;权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为0.09万亿元和0.02万亿元。

截至2022年底,开放式理财产品存续规模为22.87万亿元,占全部理财产品存续规模的82.71%,较去年同期增加0.71个百分点;封闭式理财产品存续规模为4.78万亿元,占全部理财产品存续规模的17.29%。其中,现金管理类理财产品存续规模为8.76万亿元,较年初下降5.75%,占全部开放式理财产品存续规模的比例为38.30%。

截至2022年底,风险等级为二级(中低)及以下的理财产品存续规模为24.54万亿元,占比88.73%,较去年同期增加5.76个百分点;风险等级为四级(中高)和五级(高)的理财产品存续规模为0.10万亿元,占比0.38%。

理财产品资产超六成投向债券

各月度平均收益率为2.09%

资管新规以来,理财行业监管政策日臻完善,理财业务规范化转型成效显著,银行理财市场呈现稳健向好的发展态势。作为深受广大投资者信赖的资管产品,银行理财不断助力我国实体经济建设发展,满足居民的财富增长需要。

截至2022年底,理财产品投资资产合计29.96万亿元,较年初下降3.94%;负债合计2.27万亿元,较年初增长6.07%。理财产品杠杆率108.20%,较去年同期增加0.83个百分点。理财产品资产配置以固收类为主,投向债券类、非标准化债权类资产、权益类资产规模分别为19.08万亿元、1.94万亿元、0.94万亿元,分别占总投资资产的63.68%、6.48%、3.14%。

从配置债券类别来看,截至2022年底,理财产品持有信用债313.68万亿元,占总投资资产的45.66%,占比较去年同期减少2.47个百分点;持有利率债41.42万亿元,占总投资资产的4.74%。

在资管行业打破刚兑的背景下,银行理财借助其长期稳健的资金供给渠道、专业优质的资产管理能力、丰富多元的创新产品设计等优势,实现较为平稳的产品收益。

2022年,理财产品累计为投资者创造收益8800亿元。其中,银行机构累计为投资者创造收益3602亿元;理财公司累计为投资者创造收益5198亿元,同比增长1.45倍。2022年各月度,理财产品平均收益率为2.09%。

关注

理财投资者整体更趋保守三成以上为稳健型

理财新规发布以来,银行理财产品投资门槛大幅降低,产品种类不断丰富,投资者数量持续增长。截至2022年底,持有理财产品的投资者数量为9671万个,较年初增长18.96%。

2022年,持有理财产品的个人投资者数量新增1508.09万人,机构投资者数量新增33.28万个。整体结构上仍以个人投资者为主,截至2022 年底,个人理财投资者数量为9575.32 万人,占比99.01%;机构投资者数量为95.95万个,占比 0.99%。

从投资者风险偏好分布情况来看,2022年,理财投资者整体风格更趋保守,其中风险偏好为一级(保守型)和 二级(稳健型)的个人投资者数量占比较上年同期进一步增加,分别增加1.10个百分点和 0.55 个百分点;风险偏好为三级(平衡型)、四级(成长型)和五级(进取型)的个人投资者数量占比则相对减少。截至 2022 年底,持有理财产品的个人投资者数量最多的是风险偏好为二级(稳健型)的投资者,占比 35.44%。

(记者 程婕)